Nel 2018 sono fallite 11.277 aziende, in calo del 7% rispetto al 2017 e il minimo toccato dopo il picco del 2014. I miglioramenti hanno riguardato tutta l’economia, ma con tendenze in forte frenata nell’industria (-3% contro il -18,6% dell’anno precedente) e nelle costruzioni (-6,2% contro -16,4%). Nel 2018 il calo dei fallimenti è proseguito nella maggior parte delle regioni italiane.

Nel 2018 è proseguito, per il quarto anno consecutivo, il calo dei fallimenti, che sono tornati al di sotto dei livelli del 2011. Questa tendenza ha riguardato tutta l’economia e ampie aree della Penisola, ma in alcuni segmenti il miglioramento ha perso slancio.

La serie storica evidenzia un miglioramento che dura dal 2015, dopo che nel 2014 i fallimenti avevano toccato un massimo a quota 15.694.

I dati tratti dagli archivi di Cerved indicano che invece nel 2019 si è sostanzialmente esaurito il miglioramento dei fallimenti e delle altre procedure concorsuali, mentre sono tornati ad aumentare concordati preventivi e le chiusure volontarie di imprese in bonis. La frenata ha riguardato soprattutto le imprese che operano nell’industria e nel Nord-Est. I dati regionali evidenziano una forte eterogeneità territoriale. In Veneto e Emilia Romagna si osserva un aumento di tutte le procedure monitorate, mentre solo in Umbria e Sardegna si registra un miglioramento sui tre fronti.

Fonte: Cerved

Quali sono le cause principali?

management inadeguato e inesperto

- investimenti inappropriati, errori di pianificazione

- incapacità di sviluppare un vantaggio competitivo

- indebitamento elevato

- indicatori finanziari insoddisfacenti

valutazioni ottimistiche, sovrastima della domanda

- over-trading ed eccesso di crescita

- management competente, dominante e carismatico

- eccesso di indebitamento

indisponibilità al cambiamento, management lassista e inattivo

- errori di posizionamento strategico e di marketing

- influenza di stakeholder esterni

- forte riduzione del fatturato e delle quote di mercato

- indicatori finanziari insoddisfacenti

manager dominante e spregiudicato

- utilizzo di asset aziendali per promuovere ambizioni personali

- frodi e comportamenti illeciti

CAUSE ENDOGENE

Proprietà/Top Management

- Eccessivo accentramento/conduzione padronale

- Debolezza dei controlli interni

- Comportamenti anomali/pregiudizievoli

- Disimpegno proprietà e/o Top management

Pianificazione e gestione strategica

- Politiche di espansione errate

- Errori di marketing

- Strategia economico finanziaria errata

- Operazioni di finanza straordinaria

- Inadeguatezza dell’attività di pianificazione e programmazione

Gestione operativa

- Struttura dei costi inadeguata

- Inefficienza dei processi produttivi e organizzativi

CAUSE ESOGENE

Fattori macroeconomici ed eventi straordinari

- Sfavorevole evoluzione delle macro-variabili

- Cambiamenti normativi

- Avvenimenti traumatici ed eventi straordinari

Fattori settoriali

- Sfavorevole evoluzione della domanda globale

- Fase di maturità/declino del ciclo di vita del settore

- Discontinuità tecnologica

- Contesto competitivo

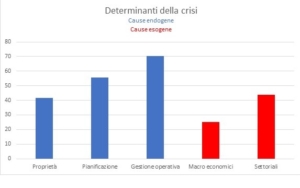

Le determinanti della crisi: La valutazione di sintesi

La ricerca ha per oggetto 86 gruppi imprenditoriali, cui corrispondono 397 società e 79.694 addetti.

Sono espresse in percentuale di concausa riscontrata su tutte le situazioni analizzate.

Proprietà/Top Management

- Eccessivo accentramento/conduzione padronale 25,6%

- Debolezza controlli interni 33,7%

- Comportamenti anomali 48,8%

- Disimpegno Proprietà/TM 58,1%

Valori medi 41,6%

Pianificazione e gestione strategica

- Politiche di espansione errate 61,6%

- Errori di marketing 17,4%

- Strategia economico finanziaria 83,7%

- Operazioni di finanza straordinaria 27,9%

- Inadeguatezza pianificazione e programmazione 87,2%

Valori medi 55,6%

Gestione operativa

- Struttura costi inadeguata 81,4%

- Inefficienze processi produttivi e organizzativi 59,3%

Valori medi 70,4%

Fattori macroeconomici

- Sfavorevole evoluzione macro-variabili 33,7%

- Cambiamenti normativi 11,6%

- Avvenimenti traumatici ed eventi straordinari 30,2%

Valori medi 25,2%

Fattori settoriali

- Sfavorevole evoluzione domanda globale 68,6%

- Fase di maturità/declino ciclo di vita del settore 25,6%

- Discontinuità tecnologica 9,3%

- Contesto competitivo 70,9%

Valori medi 43,6%

Fonte: Le cause della crisi d’impresa. Analisi dei fattori di crisi delle grandi imprese in Amministrazione Straordinaria (Alberto Falini)

Balza all’occhio come le principali cause siano direttamente collegabili a cause interne all’azienda, pur rimanendo una sensibile percentuale di concausa il fattore esterno.

Il fattore esogeno, se attentamente valutato, comunque suggerisce che con una corretta visione del settore e macroeconomica siano prevedili e prevenibili.

Non tutte le aziende di un settore falliscono contemporaneamente, anzi generalmente le più avvedute escono da una crisi economica e/o settoriale rafforzate e con una share di mercato più forte di prima.

Consapevolezza e capacità di coniugare una visione di medio-lungo con le necessità di breve sono le risorse chiave, unite alla dote di saper giustamente valutare priorità e urgenze sull’asse temporale.

Ovvero le problematiche se risolte si trasformano in vantaggi competitivi.

Oggi gli strumenti per valutare, prevenire e assorbire o scaricare a terzi i risultati di condizioni avverse potenziali o accadute esistono e facilmente accessibili, si tratta di attivarsi e agire di conseguenza.

12/10/2021